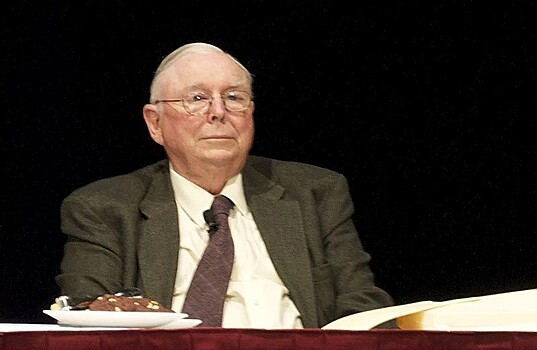

На преимущество надо ставить по-крупному: советы от Чарли Мангера

Investing.com — Чарли Мангер скончался во вторник в возрасте 99 лет в одной из калифорнийских больниц. Известный инвестор и правая рука Уоррена Баффета в Berkshire Hathaway на протяжении всей своей жизни давал отличные советы по инвестированию.

Мангер всегда признавал, что поиск хороших инвестиций — таких, как те, что конгломерат сделал в такие гиганты, как Costco (NASDAQ: COST) или Apple (NASDAQ: AAPL) — был непростым делом.

«В начале нашей деятельности многое было под рукой, но сейчас нет легкой наживы», — сказал вице-председатель Berkshire Hathaway в октябре прошлого года, как сообщает MarketWatch.

Такого же мнения он придерживался и в отношении Apple, каламбуря на названии компании, говоря, что «низко висящих яблок слишком мало», когда его спросили, как Berkshire выбирал свой крупнейший холдинг в 2016 году.

«Всем нужна значительная доля в 12 компаниях, которые превосходят остальные, и нужно как минимум две или три из них, и если есть такой образ мышления, то Apple — логичный кандидат для этого списка», — сказал он.

И как они выбрали производителя iPhone из списка крупных технологических компаний?

«Мы не смогли найти ничего другого. Он стоил дешево: в 10 раз больше прибыли».

На просьбу дать совет, как найти хорошие ставки, он ответил:

«Если вы знаете, что у вас есть преимущество, ставьте на него по-крупному».

Мангер участвовал в сделке с Costco, которую Berkshire продала в 2020 году, хотя миллиардер все еще владел некоторыми акциями.

«Они продавали товары дешевле, чем кто-либо другой в Америке, и делали это в больших, эффективных магазинах… парковочные места были шириной 10 футов, а не 8 или сколько там обычно… Они не пускали в свои магазины людей, которые не занимались большими объемами. Они предоставляли специальные льготы людям, которые приходили в магазины, имея бонусные баллы. Все это сработало», — заявил он.

Его также спросили, является ли автомобильная промышленность и электромобили более инвестиционно привлекательными в связи с перебоями.

«Может быть, для одного или двух производителей электромобилей, которые действительно хороши в этом, но точно ни для кого больше. Это просто слишком сложно», — сказал он.

Мангер назвал китайского производителя электромобилей BYD (SZ: 002594), принадлежащего Berkshire, «чудом». Он также рассказал о своем неприятии так называемых «компаний стиля», таких как Nike (NYSE: NKE), хотя и похвалил производителей предметов роскоши, таких как Hermès, добавив:

«Думаю, если бы вы предложили мне Hermès (EPA: HRMS) по достаточно дешевой цене, я бы купил его».

Мангер назвал инвестицию «бессмысленной». Он добавил:

«Если вы так же умны, как Уоррен Баффет, то, возможно, два или три раза в столетие вам будет приходить в голову подобная идея».

Читайте нас в Telegram и «ВКонтакте».