Кто такой Уоррен Баффетт и как он изменил мир инвестиций. Только важное из биографии

Уоррен Баффетт (род. 30 августа 1930 года) — один из самых известных и успешных инвесторов. За выдающиеся способности в выборе акций для инвестиций его называют провидцем и оракулом из Омахи. Большую часть состояния (на октябрь 2024 года его оценивают в $145,5 млрд) Уоррен Баффетт заработал после 60 лет. Инвестирует через собственную инвестиционную компанию Berkshire Hathaway.

Свои первые акции Баффетт купил в 11 лет, а уже в 13 подал первую налоговую декларацию на доход. За 80 с лишним лет на фондовом рынке Уоррен приобрёл статус легенды мира инвестиций.

Через свои ежегодные письма акционерам, выступления и интервью Баффетт обучил основам инвестирования миллионы людей по всему миру. Его мудрость и остроумие сделали инвестиции более понятными для обычных людей.

Подход Баффетта к инвестициям — покупать недорогие акции качественных компаний и держать их долгие годы — стал широко распространён в инвестиционном мире. А акции его компании Berkshire Hathaway на протяжении десятилетий показывали в среднем более высокую доходность, чем рынок в целом.

Детство и юность Баффетта

Баффетт родился в Омахе, штат Небраска, США. Именно поэтому в будущем Уоррена будут называть оракулом из Омахи.

Баффетт — второй ребенок в семье: у него есть старшая и младшая сестры. Их отец Говард Баффетт был предпринимателем и биржевым брокером. Помимо успехов в бизнесе, Баффет-старший строил политическую карьеру, был членом Палаты представителей конгресса США от штата.

Отец стал для маленького Уоррена кумиром. Его профессия и увлечение финансами отразились на сыне: Баффетта-младшего безумно увлекали цифры и счет. Несмотря на то что семья была обеспеченной, будущий миллиардер с раннего детства стремился подрабатывать.

В шесть лет он купил в магазине упаковку из шести банок газировки Coca-Cola за 25 центов и продал каждую по отдельности за 6 центов. Так он получил 5 центов чистой прибыли.

Также маленький Уоррен продавал жвачку, бутылки от газировки, мячи для гольфа, попкорн, арахис, полировал машины.

Когда мальчику исполнилось десять, отец привел его на экскурсию на Нью-Йоркскую фондовую биржу. Тогда парень загорелся инвестициями. Возможно, именно в этот момент он окончательно определился, кем хочет стать, когда вырастет.

Что такое фондовый рынок и как на нём зарабатывают. Объясняем простыми словами

Через год на общие со старшей сестрой деньги ($120) юный бизнесмен приобрел три акции Cities Service Preferred (компания занималась приобретением газа) по цене $38,25 за каждую. Сначала акции подешевели и Уоррен расстроился, но затем снова выросли — до $40, после чего будущий миллиардер решил не рисковать и продал их. И очень об этом пожалел. Через пару дней после продажи акции выросли в цене аж до $200.

Эта история стала первым уроком для Уоррена. Впоследствии он принимал подобные решения, руководствуясь принципом «терпение вознаграждается».

В 1942 году из-за работы отца семья переехала в Вашингтон. Уоррен совсем не радовался этому событию. Он тосковал до Омахе и не любил новую школу. Чтобы не скучать, устроился разносчиком газет Washington Post.

Первым делом он проанализировал маршрут и сократил его, чтобы разносить газеты быстрее. Работая всего пару часов в день, он зарабатывал $175 в месяц — больше, чем его учителя. За год он смог накопить $1200.

Когда Баффету исполнилось 17 лет, у него уже был свой маленький бизнес — автомат для пинбола (игра с шариком). Он купил его подержанным за $25 и предложил своему другу отремонтировать его и стать партнёрами. Когда всё было готово, Уоррен обратился к знакомому парикмахеру с предложением установить у него в салоне автомат, чтобы клиенты играли, ожидая своей очереди. Идея оказалась успешной, и со временем автоматы для пинбола появились в парикмахерских по всему Вашингтону.

Уоррен окончил престижную школу Вудро Вильсона и по совету отца поступил в Финансовую школу Уортон Пенсильванского университета. К 1949 году парень понял, что это образование ему ничего не дает: всё, о чем рассказывали преподаватели на лекциях, юный Уоррен уже знал и даже практиковал.

Поэтому студент перевелся в университет Небраски, где в 1950 году получил степень бакалавра. Дальше Баффетт продолжил обучение в Школе бизнеса Колумбийского университета в Нью-Йорке. Там он посещал семинары по анализу ценных бумаг, которые проводил всемирно известный экономист и гуру инвестирования Бенджамин Грэм.

Первый взрослый бизнес

В 1954 году Уоррен, уже будучи семейным человеком с детьми, переезжает в Нью-Йорк и начинает работать в инвестиционной компании Graham-Newman Corporation. Одним из её создателей был его учитель и идейный вдохновитель Бенджамин Грэм.

Набравшись опыта, Уоррен вернулся в родную Омаху. Ему хотелось строить карьеру дома.

В 1956 году он создал первую собственную инвестиционную компанию Buffett Associates, Ltd. За пять лет стоимость акций компании возросла на небывалые 251%. Тактика инвестора заключалась в тщательном анализе предприятий, которые не ограничивались только годовыми отчетами о прибыли. Баффет изучал биографии топ-менеджеров, историю фирмы, перспективы развития.

Используя методы, полученные от Грэма, он успешно определял недооценённые компании, скупал их акции и уже вскоре заработал свой первый миллион долларов.

Приобретение Berkshire Hathaway

Одним из таких мало кому интересных предприятий была текстильная мануфактура Berkshire Hathaway. Первые акции компании Уоррен купил в начале 1960-х годов.

В 1964 году владелец мануфактуры Сибери Стэнтон предложил Баффетту выкупить его акции по $11,5 за штуку, и тот согласился. Вероятно, Баффетт в скором времени бы расстался с бумагами Berkshire Hathaway, но все изменила жадность Стэнтона. Несмотря на договор с Уорреном, он также разослал другим инвесторам предложение купить у него акции по $11,38 за штуку. Этот разозлило Баффетта, и назло Стэнтону он выкупил весь контрольный пакет текстильной мануфактуры и отстранил Стэнтона от управления.

Несмотря на успех Buffett Partnership, инвестор распустил фирму, чтобы сосредоточиться на развитии Berkshire Hathaway. С тех пор Berkshire Hathaway стала фундаментом империи Баффетта.

Много лет Баффетт старался реанимировать текстильный бизнес, но безрезультатно. «В течение 18 лет мы неустанно боролись с текстильным бизнесом, и всё безрезультатно. Но упрямство — глупость? — имеет свои пределы. В 1985 году я наконец сдался и закрыл текстильное дело», — отмечал Баффетт.

Но история Berkshire Hathaway не закончилась. Баффетт радикально изменил специализацию компании и превратил её в инвестиционный холдинг. Hathaway покупала акции десятков крупных компаний, среди которых: - производитель напитков Coca-Cola; - финансовая организация American Express; - энергетическая компания Exxon; - издание Washington Post; - южнокорейский автопроизводитель Kia Motors; - китайская нефтяная компания PetroChina.

В 2004 году в совет директоров Berkshire Hathaway вошёл основатель Microsoft Билл Гейтс, с которым Уоррен давно был в дружеских отношениях.

В 2008 году Баффетт возглавил список богатейших людей мира.

Постепенно Berkshire превратилась в одну из ведущих мировых инвестиционных компаний мира. Она владеет более чем 40 предприятиями.

В 2024 году рыночная капитализация (то есть общая стоимость всех акций) Berkshire Hathaway превысила $905 млрд. Уоррен напрямую владеет долей в 16% акций.

Правила инвестирования Баффетта

Инвестиционная философия Баффетта основана на нескольких фундаментальных правилах, которыми он пользуется на протяжении многих десятилетий, когда планирует вложиться в новые акции.

Не бояться идти против толпы. Нужно покупать акции, когда рынок снизил их цены из-за чрезмерного пессимизма. Продавать же акции нужно, когда инвесторы взвинтили цены. Проще говоря: покупать, когда другие продают, — и наоборот.

Например, во время финансового кризиса 2008 года Баффетт инвестировал $5 млрд в банк Goldman Sachs, когда многие инвесторы, наоборот, старались избавиться от их акций. В итоге эта инвестиция принесла Баффетту более $3 млрд.

Нечто похожее он провернул в пандемию коронавируса, когда рухнули цены на нефть. Berkshire Hathaway скупала акции нефтяной компании Chevron. В 2021-м, когда ситуация стала приходить в норму, бумаги компании резко подорожали. Всего за несколько месяцев Баффетт заработал свыше $1,2 млрд.

Инвестировать на долгий срок. Баффетт советует выбирать акции с долгосрочной перспективой. Идеальным периодом владения ценной бумагой для него является «вечность». Он стремится инвестировать в компании с устойчивыми конкурентными преимуществами и потенциалом роста. Например, Баффетт приобрел акции Coca-Cola ещё в 1988 году и до сих пор владеет ими. За это время стоимость бумаг выросла более чем в 16 раз.

Искать качественные, но недооценённые компании. Баффетт считает, что лучше купить отличный бизнес по нормальной цене, чем посредственный по очень низкой. Ведь в долгосрочной перспективе качество и внутренняя стоимость компании все равно окажутся решающим фактором.

Вкладываться в то, в чём разбираешься. «Никогда не инвестируйте в бизнес, который вы не можете понять», — говорит Уоррен Баффетт.

Чтобы глубже понимать бизнес, Баффетт советует учиться бухгалтерскому учёту. Такое умение позволит понимать по отчётам, насколько перспективен бизнес той или иной компании — и, соответственно, каков потенциал роста её акций. «Инвестор должен выработать в себе привычку покупать часть бизнеса, а не что-то, что колеблется на графике» — считает Баффетт.

Бизнесмен уверен, что для инвестирования не нужно быть гением. В своей книге Баффетт пишет: «Вам не нужно быть учёным-ракетостроителем. Инвестирование — это не та игра, в которой парень с IQ 160 побеждает парня с IQ 130».

Как живет Уоррен Баффетт

Несмотря на многомиллиардное состояние, Уоррен живет скромно и не разбрасывается деньгами. Инвестор до сих пор живет в том же доме в Омахе, который купил в 1958 году за $31 500. С учетом инфляции, сегодня дом Баффета стоит приблизительно $343 116.

Свой дом миллиардер называет третьей лучшей инвестицией, которую он когда-либо совершал. Когда миллиардера спросили, почему он не переедет в более роскошный особняк, тот ответил: «Я счастлив здесь. Я бы переехал, если бы знал, что буду счастливее в другом месте».

К слову, у Баффета есть и другие скромные привычки. Он говорил, что каждый день завтракает в McDonald's за $3,17 доллара. Также миллионер рассказывал, что питается, как шестилетний ребенок: любит чипсы и колу. Её он может выпивать по несколько баночек в день.

«Я потребляю 2700 калорий в день, четверть из них — Coca-Cola. Я делаю это каждый день, — заявил он изданию Fortune. — Я сверился с актуарными таблицами и обнаружил, что самый низкий уровень смертности — среди шестилетних. Поэтому я решил питаться, как шестилетний ребенок».

Много денег Уоррен тратит на благотворительность. В 2010 году они с Биллом Гейтсом, объединились и создали движение The Giving Pledge («Клятва дарения»). Его участники обязуются отдать большую часть своего состояния на благотворительные цели либо при жизни, либо в завещании.

Каждый из основателей бизнес-империй, который хочет присоединиться к движению, должен написать «гарантийное письмо» — публичную декларацию о намерениях отдать большую часть заработанных денег на благотворительность. Сами Баффет и Гейтс, разумеется, сделали это первыми.

Завещание Баффета гласит, что 99% его состояния он передаст пяти крупнейшим благотворительным фондам.

Это самый щедрый акт благотворительности в истории человечества.

По состоянию на сентябрь 2024 года это обязательство подписали более 240 человек из разных стран.

Личная жизнь

В 1952 году инвестор женился на Сьюзан Томпсон. Её отец был деканом университета Небраски и один раз руководил избирательной кампанией отца Баффетта. В браке родилось трое детей. Супруга входила в совет директоров Berkshire Hathaway и владела вторым крупнейшим пакетом акций компании после Баффетта. В 2004 году на 71-м году жизни она умерла от рака. На момент смерти её состояние оценивалось почти в $3 млрд.

В 2006 году, когда Уоррену было уже 76 лет, он женился второй раз. Избранницей стала 62-летняя Астрид Менкс, подруга Сьюзан Томпсон.

Этому предшествовала долгая и странная история.

Когда Сьюзен узнала, что больна, то очень переживала о том, как в случае ее смерти Уоррен будет жить один. Тогда ей пришла мысль: оставить в качестве компаньонки для супруга свою подругу Астрид. Сьюзен говорила, что, если её муж умеет зарабатывать миллионы, это совсем не значит, что он так же хорош в остальном. Поэтому она попросила Менкс в буквальном смысле кормить миллионера и заботится о нём.

Все трое подписали договор, в котором было сказано, что супруги не будут разводиться, а их подруга в будущем не оставит миллионера без заботы. В итоге на протяжении многих лет ещё при жизни Сьюзен Уоррен и Астрид находились в близких отношениях.

И хотя этот союз был для некоторых странным, сами участники никогда его не скрывали. Даже официальные рождественские открытки, которые они рассылали друзьям и партнёрам, они часто подписывали: «Уоррен, Сьюзи и Астрид».

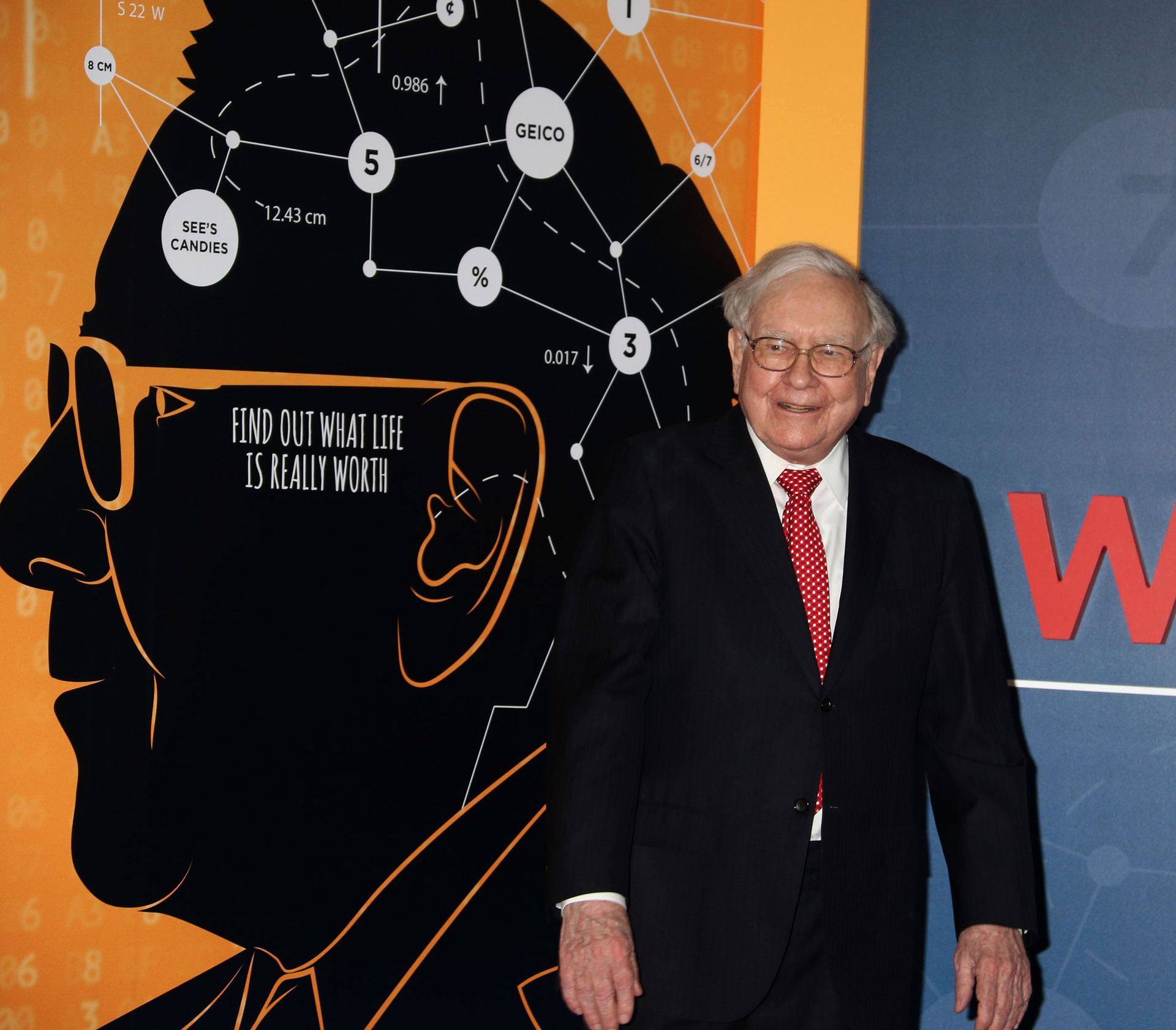

Документальный фильм о Баффете

В 2017 вышел фильм «Стать Уорреном Баффеттом» режиссера Питера У. Кунхардта. Он представляет собой типичную историю успеха «Оракула из Омахи» — простого юноши, который смог стать одним из самых богатых людей на Земле, но продолжает довольно скромно жить в старом доме.

Байопик включает редкие домашние записи и семейные фотографии, архивные съёмки и интервью с семьёй и друзьями Уоррена Баффета, например с Биллом Гейтсом.

Режиссёр акцентирует внимание на самих принципах Уоррена, которые привели его к успеху и которые он хотел бы донести до широкой аудитории.

Интересные факты об Уоррене Баффетте

Уоррен ценит свой сон и спит полноценные 8 часов. «У меня нет желания приходить на работу в четыре утра. Я люблю спать. Поэтому я обычно сплю восемь часов в сутки» — сказал он в интервью PBS News Hour. В 2013 году Баффетт зарабатывал в среднем $37 млн в день. Всё из-за роста цен на акции, которые были у него в портфеле. Почти 94% богатства он заработал после того, как ему исполнилось 60 лет. Примерно 80% своего дня он проводит за чтением. Однажды его спросили, в чём ключ к его успеху, Баффет указал на стопку книг и сказал: «Читайте 500 таких страниц каждый день. Так работают знания. Они накапливаются, как сложные проценты». Баффетт отказался от своего простого кнопочного телефона в пользу iPhone только в 2020 году. Но и сейчас он использует смартфон только для звонков. Уоррен с 2000 года выставлял на аукцион право поужинать с ним. В 2022 году инвестор решил провести торги в последний раз. Анонимный победитель заплатил за такую трапезу $19 млн. Все вырученные деньги с этих мероприятий Баффетт переводил некоммерческой организации Glide, которая помогает бедным, бездомным и наркоманам. Баффет стал героем мема: «Я просто не свистел дома» (и поэтому заработал такое состояние). Считается, что эта фраза не анекдот, а в действительности была когда-то произнесена Уорреном Баффеттом. Но доказательств этому нет.

Цитаты Уоррена Баффетта

«Если вы не думаете о владении акцией в течение 10 лет, даже не думайте о том, чтобы владеть ей в течение 10 минут». «Биткоин ничего не производит. Он не разговаривает с вами, он ничего не делает. Это словно какая-то морская ракушка. Для меня это не инвестиции». «Инвесторам никогда не стоит забывать: когда они тратят, Уолл-стрит зарабатывает». «Вам не следует выходить на рынок акций до тех пор, пока вы не сможете наблюдать за падением своих акций на 50% без паники». «Кто-то сегодня сидит в тени, потому что он давно посадил дерево». «Мне нужны те, кто умеет хорошо работать. Это значит, у них не должно быть слабостей. По моему опыту, есть две главные проблемы: алкоголь и заёмный капитал, то есть долги». «Если ты тратишь деньги на то, что тебе не нужно, то скоро рискуешь начать продавать то, что тебе необходимо». ______________

Эта статья — одна из тысяч в «Энциклопедии "Секрета фирмы"». В этом проекте мы простыми словами рассказываем о сложных терминах и явлениях. Посмотрите другие статьи «Энциклопедии», чтобы лучше понимать мир, в котором мы живём.

Подтянуть матчасть и вдохновиться. 6 мощных книг для инвесторов

Думай как миллиардер? Принципы и установки настоящих богачей

Кто такой Илон Маск и почему у него так много фанатов и хейтеров. Только важное и интересное